中国网财经6月29日讯(记者舒越 谭梦桐)6月10日,中湘美好城市运营服务股份有限公司(下称“中湘美好”)正式向港交所递交了招股书。

不过,2021年下半年以来,资本对物业公司的热情有所下降,多只物业股上市即破发,排队IPO的上市难度进一步加大,在管规模、营收、盈利能力等指标不算突出的中湘美好,此次能成功上市吗?

首家国企混改物企

招股书显示,中湘美好是一家位于湖南省的领先综合城市运营服务供货商,成立于2016年1月20日,前身是湖南国资委旗下的湖南建工物业发展集团有限公司(下称“湖南建工集团”)。

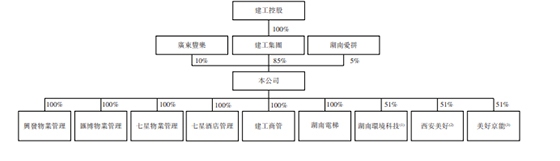

2021年,湖南建工集团完成对其物业公司的混改,并更名为中湘美好,成为首家国企混改的物业企业。其中,湖南建工集团持股比例85%,引入两家民营企业,分别是广东丰乐集团有限公司和湖南爱拼房地产开发有限公司,持股比例分别为10%和5%。

截至2021年12月31日,中湘美好管理在管132项物业总建筑面积约950万平方米,其中大多数物业位于湖南省。据中指研究院资料,2021年,中湘美好是总部位于湖南省的中国物业服务百强企业中的排名首位;2022年,其在中国物业服务百强企业中排名第52位。

城市更新服务收入占比大幅下滑

招股书显示,2019年至2021年,中湘美好总收入分别为3.17亿元、3.78亿元和4.2亿元,三年营收复合年增长率约为15.1%。其中,来自母公司集团及其合营企业及联营公司的收入分别为1.48亿元、2.04亿元和1.65亿元,占总营收的比例分别为46.8%、54.1%及39.2%。中湘美好在招股书中提到,若与母公司关系恶化或终止,业务及经营业绩将受到不利影响。

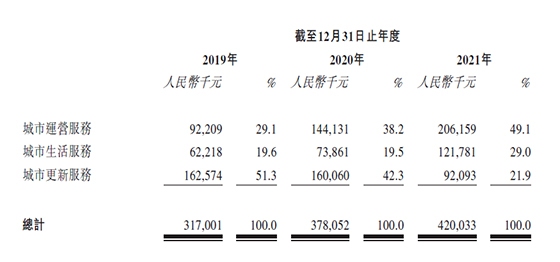

目前,中湘美好主要开展三项业务,分别是城市运营服务、城市生活服务和城市更新服务。2019-2021年,中湘美好城市运营服务收入占比分别为29.1%、38.2%、49.1%;城市生活服务的收入占比分别为19.6%、19.5%、29%;城市更新服务的收入占比分别为51.3%、42.3%、21.9%。

招股书显示,2020年和2021年,中湘美好物业管理服务协议的续约率分别为95.7%和78.6%,公建物业服务协议的续约率分别为86.5%和74.3%。新业务拓展方面,2021年公司城市运营服务、城市生活服务和城市更新服务项目的中标率分别为37%、70%和70%,同样较上一年均有所下降。

毛利率低于行业均值

盈利能力方面,2019年至2021年,中湘美好的整体毛利率分别为20.6%、21.4%和 23.7%。同花顺IFIND数据显示,目前在港上市且已经披露2021年年报的50家物业公司,平均毛利率为30.1%。以此计算,中湘美好的毛利率低于行业均值6.4个百分点。

与不少IPO公司类似,中湘美好上市前也存在突击分红行为。

据招股书披露,2019-2021年,中湘美好分别宣派及批准股息约为150万元、160万元和5170万元,同期净利润分别为2380.3万元、2969.8万元和3741.4万元。据此计算,中湘美好服务的派息率分别为6.30%、5.39%、138.2%。

值得注意的是,大手笔分红的中湘美好,其非控股权益股东净利润却陷入亏损境地。招股书显示,2019年-2021年,中湘美好非控股权益股东的应占利润分别为8.7万元、-49.7万元,以及-5.7万元。

凡本网注明“来源:XXX(非中国财经消费)”的内容,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如有侵权等问题,请及时联系本网,本网将在第一时间删除:gkjnet@qq.com